Los problemas relacionados con el clima diezmaron la producción máxima de Oceanía y erosionó los márgenes en los EE. UU. y Europa, obstaculizando el crecimiento, lo que resultó en un déficit interanual que fue demasiado profundo para compensar las ganancias favorables de la producción de leche en América del Sur. Como resultado, se espera que la producción de leche del cuarto trimestre de 2021 en las 7 regiones exportadoras más grandes, disminuya en un 0,3% frente al máximo comparable del año pasado. Esta es la primera disminución interanual trimestral desde 2019.

- Los precios de la leche en las explotaciones han seguido al alza de los precios de las materias primas en todo el mundo, con más potencial alcista en algunas regiones. Aún así, el aumento de los costos de los insumos, la falta de mano de obra, el clima desfavorable y la calidad cuestionable del alimento limitarán la respuesta de producción de los productores.

- Las exportaciones de productos lácteos se desaceleraron en respuesta a las interrupciones logísticas, el aumento de los costos de transporte y los elevados precios de los productos básicos. Las exportaciones mundiales de lácteos basadas en el volumen de productos aumentaron un 6% con respecto al año anterior durante el primer semestre de 2021, pero se desaceleraron al 2% en el tercer trimestre.

- Se espera una desaceleración en la demanda de importaciones de China y es necesaria para enfriar los precios frente a los aumentos limitados del lado de la oferta. Los compradores chinos están divididos entre el sentimiento alcista fuera de China y los actuales fundamentos débiles dentro de China para decidir si, cuándo y a qué niveles de precios deben regresar al mercado.

- A pesar de las crecientes presiones inflacionarias, los consumidores aún no se han enfrentado al impacto de un alza de los productos lácteos en la mayoría de los países, lo que respalda la demanda. Ese no será el caso en 2022, ya que los precios más altos de las materias primas a partir del segundo semestre de 2021 se traspasan a los consumidores.

- Las nuevas variantes de Covid-19, la inflación, los desafíos laborales y logísticos, junto con otras, pesan sobre la recuperación económica mundial con el potencial de que los mercados lácteos mundiales se tambaleen.

Mercados lácteos regionales

Estados Unidos

La producción de leche de EE. UU. experimentará un crecimiento interanual negativo hasta el 1° semestre de 2022, lo que reducirá el excedente exportable y posiblemente elevará los mercados.

Unión Europea

Rabobank espera un modesto aumento de la producción de leche del 0,9% en el primer trimestre de 2022, frente a un nivel interanual bajo.

Nueva Zelanda

El suministro de leche tendrá dificultades para ponerse al día y recuperar los volúmenes perdidos durante la recolección máxima.

Australia

Las altas tasas de vacunación han permitido a los estados levantar las restricciones a tiempo para el verano y normalizar las compras de productos lácteos por parte de los consumidores.

Sudamérica

Se avecina un crecimiento más lento de la producción de leche y un debilitamiento de la demanda interna a medida que aumentan los desafíos macroeconómicos.

China

Es necesario trabajar con inventarios altos para que China pueda realizar un retorno significativo al mercado en 2022.

Resumen global

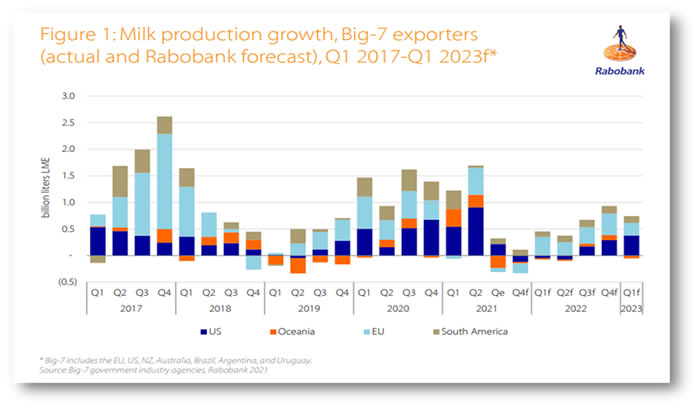

Después de nueve trimestres consecutivos de aumentos interanuales ininterrumpidos, el crecimiento del suministro mundial de leche en las 7 regiones exportadoras grandes se detuvo en el tercer trimestre de 2021. Se hundirá en territorio negativo en el cuarto trimestre de 2021. Las ganancias interanuales pronosticadas en el primer semestre de 2022 se reducen a menos del 0,4% en comparación con el primer semestre de 2021 que fue del 1,8%. Se anticipa una modesta recuperación en el segundo semestre de 2022, al 1%, pero requerirá un clima favorable y una moderación de los costos de alimentación.

Los precios de la leche en las explotaciones agrícolas se están acercando a nuevos máximos en Oceanía, y los precios europeos y estadounidenses los persiguen de cerca. Sin embargo, los márgenes agrícolas en todo el mundo siguen siendo reducidos. Los altos precios de los concentrados y la inflación general de los costos de los insumos son temas comunes en las principales regiones productoras de leche. La capacidad de soportar las crecientes presiones de los costos depende en gran medida del precio de la leche. Gran parte del mundo está experimentando precios adecuados de la leche para compensar los costos más altos, pero no lo suficientemente altos como para facilitar la expansión.

Los costos de alimentación son más altos, sin muchas esperanzas en el horizonte de un cambio de rumbo. La cosecha de maíz de EE. UU., fue mejor de lo que se temía, pero el aumento de los precios del crudo respalda la producción de etanol, que impulsa la demanda de maíz y respalda los niveles de precios actuales. La incertidumbre sobre la disponibilidad y el costo de los fertilizantes ha suscitado preocupaciones sobre los rendimientos de los cultivos para la próxima temporada.

Las exportaciones de productos lácteos se están desacelerando en respuesta a las interrupciones logísticas, el aumento de los costos de transporte, los precios más altos de los productos básicos y la menor oferta. Según los pronósticos de oferta y demanda de Rabobank, se espera que las exportaciones en equivalentes de leche líquida disminuyan interanual desde el cuarto trimestre de 2021 hasta 2022, una duración que no se había experimentado anteriormente.

La demanda excepcional de leche en polvo de China preparó el escenario para que los precios subieran a niveles no vistos desde 2014. Desde entonces, ha habido un alza limitada en los precios mundiales de la leche en polvo debido a la eliminación de las cuotas de leche de la UE y los grandes niveles de existencias relacionados. Pero esos días y los niveles de existencias quedaron atrás. No prevemos ninguna condición regulatoria o de mercado que resulte en los niveles elevados de existencias que persistieron de 2016 a 2019, limitando los precios de la leche en polvo.

Actualmente, en ausencia de un rápido crecimiento de la oferta y de las acciones en poder del gobierno, vemos el potencial de alza del mercado. Como resultado, es probable que los precios de la leche en polvo vuelvan a los niveles de precios y la volatilidad experimentados desde 2010-2014, cuando los precios de la leche en polvo descremada y leche en polvo entera promediaron un 40% y un 25%, respectivamente, por encima de los promedios de 2015-2019.

A medida que 2021 llega a su fin, aumentan las preocupaciones de que la nueva variante Omicron de Covid-19 resultará en restricciones de viaje y otras limitaciones, lo que obstaculizará la recuperación económica mundial.

Que mirar de lo que queda del 2021

La inflación es galopante en todo el sistema alimentario.

Las empresas lácteas y alimentarias están experimentando precios inflacionarios más allá de los insumos lácteos. Los costos y las interrupciones se sienten en todo, desde la energía hasta el empaque y la mano de obra. Con el tiempo, a medida que los consumidores se enfrenten a subidas de precios, la demanda se verá afectada negativamente, especialmente en las economías emergentes. Los consumidores se prepararán para las presiones del costo de vida durante gran parte de 2022.

Diferencias regionales en la respuesta pandémica

El momento de los brotes de la variante Covid y la disponibilidad de la vacuna difieren significativamente según la región, y los brotes futuros siguen siendo un riesgo. Si bien los consumidores y las cadenas de suministro se han adaptado bien a diversos grados de bloqueo en los EE. UU. Y la UE, las interrupciones en los puertos y los cierres de escuelas y lugares de trabajo continúan obstaculizando una recuperación económica global completa. En algunas economías emergentes, las bajas tasas de vacunación plantean riesgos continuos para los mercados de alimentos.

Apetito por las importaciones chinas

Rabobank espera que la demanda de importaciones de China, debido a las abundantes existencias nacionales, tenga una tendencia a la baja en el cuarto trimestre, por delante de las grandes llegadas típicas de enero. Sin embargo, el Ministerio de Comercio de China emitió un aviso en noviembre en el que ordenaba a los gobiernos locales que alentaran a sus ciudadanos a acumular artículos de primera necesidad para satisfacer las necesidades de la vida diaria y las emergencias, lo que podría respaldar la compra de leche y yogures no perecederos.

Los riesgos de suministro persistirán en 2022

El crecimiento de la producción de leche se ha estancado y los peligros para los riesgos de producción persistirán en 2022 para muchos productores de leche. Es probable que EE. UU. sea el primero en abrir el grifo. La presión de los márgenes provocó una ola de sacrificio de 107.000 cabezas en EE. UU. de mayo a octubre de 2021. Los futuros de leche de clase III y IV para 2022 están por encima de US$ 18/cwt y US$ 19/cwt (100 libras, unos US$ 0,41/litro), respectivamente, lo que impulsa la confianza de los productores en el nuevo año y estabiliza el rebaño ante mayor expansión.

Estrategias de adquisición

En términos más generales, los compradores de ingredientes lácteos de todo el mundo están lidiando con las estrategias de adquisición adecuadas frente al aumento de los costos de las materias primas, las demoras en el envío y algunas incertidumbres en la demanda del usuario final. La rápida reversión en el crecimiento del suministro de leche en el segundo semestre de 2020 nos recuerda que las herramientas de gestión de riesgos pueden proporcionar a los productores, procesadores y usuarios finales precios más predecibles.

Fuente: Traducido y extractado por el OCLA del Global Dairy Quarterly – cuarto trimestre 2021 - Rabobank