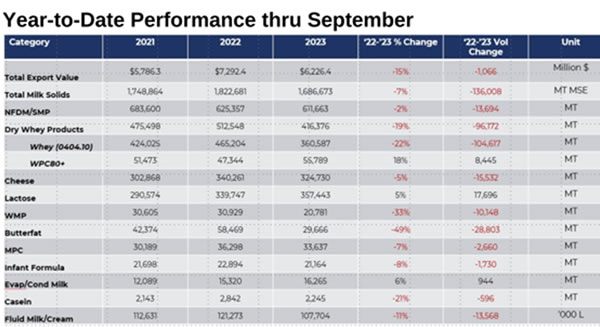

A pesar de los envíos récord de WPC80+ y un repunte en las exportaciones de queso estadounidense, las exportaciones interanuales de lácteos estadounidenses (equivalentes de sólidos lácteos o MSE) cayeron un 12% en septiembre. Fue el octavo descenso consecutivo, que se remonta a febrero de 2023.

El valor de las exportaciones de septiembre cayó un 25% a 603 millones de dólares, el total mensual más bajo desde enero de 2022.

Las tendencias que han mantenido bajo control las exportaciones estadounidenses en general durante la mayor parte del año permanecen prácticamente sin cambios. Los proveedores estadounidenses continúan enfrentándose a fuertes obstáculos en la demanda debido al tibio crecimiento económico global, la inflación elevada y, en el caso del suero bajo en proteínas, el sector porcino en dificultades de China (aunque, según se informa, eso ha mejorado últimamente). Si bien el crecimiento del suministro mundial de leche se ha desacelerado, la competencia de Nueva Zelanda y la UE sigue siendo más dura que en los últimos años.

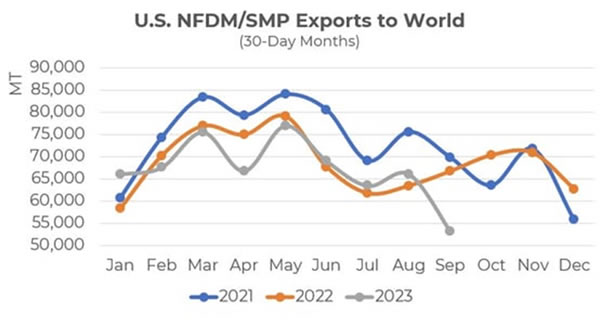

Las exportaciones estadounidenses de leche en polvo descremada/leche desnatada en polvo (NFDM/SMP) tuvieron su peor mes de 2023, cayendo un 20% a 53.256 TM (-13.411 TM). Año tras año, los envíos estadounidenses a México disminuyeron por primera vez en más de un año (-16%, -5,273 TM). Y la incipiente recuperación de las exportaciones estadounidenses de NFDM/SMP al Sudeste Asiático (+3%) para el período de tres meses de junio a agosto) terminó abruptamente en septiembre, con una caída interanual del volumen del 38% (-7,314 TM).

China continuó arrastrando a la baja las ventas de suero bajo en proteínas en Estados Unidos. Los envíos de suero de EE. UU. a China (0404.10) cayeron un 39% (-11.427 TM), con descensos generales de dos dígitos en el concentrado de proteína de suero seco (menos del 80%) y el suero y permeado modificado. Los proveedores estadounidenses también experimentaron caídas menores en México (-24%, -928 ton) y Canadá (-28%, -1,172 ton).

Afortunadamente, en los últimos meses han surgido varias historias positivas que continuaron hasta septiembre, especialmente en los productos de mayor valor.

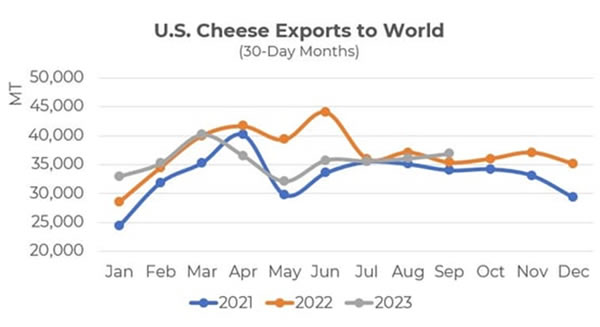

La demanda mundial de queso ha demostrado ser sorprendentemente resistente a nivel internacional, impulsada por la actual recuperación pospandemia en el sector de servicios de alimentos y el sólido consumo de México. Año tras año, las exportaciones de queso estadounidense aumentaron un 4% (+1.531 toneladas) en septiembre. Los envíos a México se mantuvieron a un ritmo récord, aumentando un 26% (+2,524 TM) y las ventas de queso estadounidense a China se cuadriplicaron (+1,502 TM). Los proveedores estadounidenses también registraron fuertes ganancias en el sudeste asiático (+54%, +543 ton), América Central (+10%, +310 ton) y el Caribe (+9%, +154 ton).

Además de la historia positiva del queso, el atractivo nutricional cada vez más global de los alimentos y bebidas ricos en proteínas, junto con los precios favorables del suero rico en proteínas, impulsaron la demanda de WPC80+ a un máximo histórico. Estados Unidos envió 7.356 ton de WPC80+ en septiembre, un aumento del 40% (+2.118 ton) respecto al año anterior. Fue la primera vez que los envíos estadounidenses superaron la marca de las 7.000 toneladas, y nada menos que en un mes de 30 días. Las exportaciones estadounidenses de WPC80+ a Japón, nuestro principal mercado, se duplicaron con creces (+1.078 ton), mientras que el volumen a China se triplicó con creces (+1.070 ton).

A lo largo de tres trimestres, en términos de MPE, las exportaciones de lácteos de EE.UU. disminuyeron un 7,5% en comparación con el año anterior. El valor en tres trimestres fue de 6.230 millones de dólares, un 15% menos.

Para profundizar en las categorías de productos clave de queso y NFDM/SMP, consulte a continuación.

Repunte de las exportaciones de queso en el tercer trimestre

Después de un segundo trimestre difícil, las exportaciones de queso de EE. UU. volvieron a ser neutrales en el tercer trimestre, disminuyendo solo 16 toneladas métricas en comparación con la disminución del 17% (-20,986 ton) en el segundo trimestre. México siguió siendo el mayor contribuyente positivo a las exportaciones de queso estadounidense en el tercer trimestre, aumentando un 15% para el trimestre y un 26% en el mes de septiembre gracias a la sólida demanda de los consumidores y un peso fuerte. El queso rallado, en particular, ha sido el queso elegido por los compradores mexicanos, y se duplicó con creces en 2023.

Aún así, el cambio más importante en el tercer trimestre fue la mejora en varios mercados además de México. Las exportaciones de queso estadounidense a Japón pasaron del -29% (-4.358 ton) en el segundo trimestre al +15% en el tercer trimestre (+1.570 ton); Australia pasó del +3% (181 ton) al +16% (+878 ton); y las ventas a Centroamérica aumentaron un 23% (+2,060 ton) en comparación con una caída del 17% en el segundo trimestre (-2,350 ton).

Naturalmente, no todos los mercados fueron positivos. Las ventas a Corea siguen viéndose afectadas por la débil demanda y la dura competencia de los proveedores europeos, cayendo más de un tercio en el tercer trimestre (-35%, -6.845 ton). Las ventas a Oriente Medio/Norte de África (MENA) cayeron un 41% en el tercer trimestre (-3.066 ton) por razones similares. Este contraste entre Corea y MENA y la mayoría de los demás mercados de EE. UU. dio como resultado que el comercio de queso se mantuviera aproximadamente neutral, lo que sigue siendo una mejora notable con respecto al segundo trimestre y se compara con un año récord de 2022.

Entonces, ¿qué impulsó la mejora en el tercer trimestre después del desafiante segundo trimestre?

Sin duda, el precio fue un determinante importante. Como dijimos en muchos informes anteriores, los precios del queso estadounidense no fueron competitivos para finales de 2022 y la primera mitad de 2023, ya que los precios del queso europeo cayeron precipitadamente y las ventas internas y las exportaciones a México ayudaron a mantener los precios estadounidenses elevados en relación con el mercado mundial. Naturalmente, esto provocó una fuerte caída en el segundo trimestre, pero a medida que los precios estadounidenses disminuyeron durante el verano y los precios europeos se afirmaron, mejoraron las exportaciones a mercados altamente competitivos como Japón.

Afortunadamente, los precios del queso estadounidense han mejorado desde los mínimos de junio y julio, con precios aproximadamente comparables entre los principales exportadores, lo que debería ayudar a mantener la estabilización de las exportaciones de queso estadounidense en el cuarto trimestre y 2024, siempre que la demanda mundial mejore con un (ligeramente) mayor Perspectivas económicas optimistas.

NFDM/SMP vuelve a bajar en septiembre

Las exportaciones estadounidenses de NFDM/SMP casi se habían estabilizado durante los primeros ocho meses de 2023, con ganancias en junio, julio y agosto. El volumen fue de 558,407 TM, sólo 283 TM menos que el año anterior. Sin embargo, un déficit interanual del 20% en septiembre profundizó un poco más el agujero en lo que va del año. Las exportaciones estadounidenses de NFDM/SMP durante los primeros tres trimestres fueron de 611,663 TM, una disminución del 2% con respecto a los primeros tres trimestres de 2022.

El débil desempeño de septiembre se debe en gran medida a nuestros dos mayores compradores (México y el sudeste asiático), aunque las razones detrás de la caída de cada mercado variaron.

Los envíos estadounidenses al Sudeste Asiático cayeron un 38% (-7.314 TM) en septiembre a 11.738 TM. El decepcionante resultado se produjo después de que los proveedores estadounidenses pareciera que se estaban recuperando de una caída de largo plazo en el crecimiento del sudeste asiático. Las exportaciones estadounidenses de NFDM/SMP a la región aumentaron un 3% (+2.034 ton) durante el período junio-agosto. Si bien ese período de tres meses se comparó con un año negativo en 2022, el volumen aún promedió más de 20.000 toneladas por mes.

Los resultados de septiembre marcaron un importante paso hacia abajo. Con 11,738 TM, fue el volumen mensual más bajo de EE. UU. (meses de 30 días) a la región en seis años. Si bien es cierto que Nueva Zelanda ha estado canalizando más leche hacia la mantequilla/LDP, aumentando su oferta exportable, el problema más amplio en general es la lenta demanda del Sudeste Asiático. Las exportaciones de LDP de Nueva Zelanda al Sudeste Asiático cayeron un 34% en septiembre y un 24% en el tercer trimestre. Las exportaciones de leche laminada en polvo de la UE al Sudeste Asiático cayeron un 15% en agosto (últimos datos disponibles).

México es una historia diferente. Las exportaciones estadounidenses de NFDM/SMP a nuestro mercado número uno cayeron un 16% (-5.272 ton) en septiembre. Fue la primera caída interanual desde agosto de 2022. Pero no surgió de la nada. Las exportaciones estadounidenses de NFDM/SMP a México aumentaron un 31% en los primeros ocho meses del año a 286,141 TM, en camino a un nuevo récord anual. Si bien todavía están a un ritmo récord, el tamaño de las ganancias interanuales ha ido disminuyendo desde mayo, llegando a niveles negativos en septiembre.

Vemos algunas razones detrás de la desaceleración del crecimiento, incluido el aumento de la oferta, el valor del peso y la desaceleración en la frontera entre Estados Unidos y México que comenzó a empeorar en septiembre.

El peso mexicano alcanzó un máximo de varios años frente al dólar estadounidense en julio, lo que hizo que el polvo estadounidense fuera más asequible. Pero el peso perdió valor lentamente desde julio hasta mediados de octubre, superponiéndose a un aumento en los precios de NFDM/SMP en Estados Unidos que comenzó a principios de agosto.

Las mejoras en el tipo de cambio peso-dólar estadounidense desde mediados de octubre brindan algunas razones para ser optimistas sobre el futuro de los envíos de NFDM/SMP a México, particularmente porque se tiene en cuenta el producto estancado. Pero persisten las incertidumbres respecto de la demanda del Sudeste Asiático.

Fuente: https://blog.usdec.org/