Producción de leche estable, caída de importaciones de leches en polvo y consumos en general estables son algunas de las proyecciones a 2024 que hizo el USDA en su informe anual de la lechería china.

Producción de leche

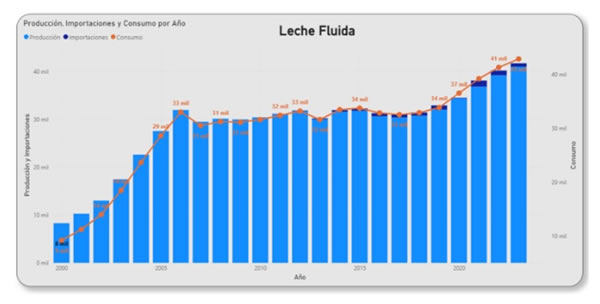

Según las estimaciones del USDA la producción de 2023 cerraría con un crecimiento del 1,05% respecto de 2022, mientras que para 2024 se espera que el volumen se mantenga en los mismos niveles que este este año, 41.000 millones de litros de leche de vaca.

Se espera que los productores importen menos vacas en 2024 y que empiecen a secar y vender las más ineficientes. Esa liquidación se vería compensada por el crecimiento vegetativo del rodeo y una mayor productividad/vaca, que sería lo que llevaría a que la producción se sostenga en 2024.

El precio de la leche cayó de manera significativa en los primeros 9 meses de 2023, con una fuerte baja respecto de 2022 debido a la sobreoferta estacional de leche.

La suba de precios y las políticas de soporte del gobierno de los últimos años impulsaron el crecimiento de los rodeos y la producción. La producción creció significativamente en los últimos 5 años. Sin embargo, la demanda no se recuperó de la caída generada por el COVID a la misma velocidad que el crecimiento de la producción.

El desbalance oferta-demanda se vio agravado por problemas sectoriales y estructurales que llevaron a que los tambos se ubiquen principalmente en el norte de China, como en Mongolia Interior y Ningxia, mientras que la mayoría de los consumidores se encuentran en el sur.

Las expansiones y los tambos nuevos también se concentran en el norte.

La larga distancia, la cadena de frío y los precios del transporte hacen que sea costoso enviar leche pasteurizada fresca desde el norte hasta el sur de China.

La caída de precios de la leche provocó pérdidas a un gran número de productores. Fuentes de la industria indicaron un aumento en el número de productores pequeñas y medianos, con baja eficiencia de producción que están abandonando la actividad.

Los productores grandes y eficientes se mantienen en el mercado porque tienen más respaldo financiero y son más eficientes con rodeos grandes de vacas de alta productividad. Sin embargo, hasta ellos están frenando el proceso de expansión de los rodeos.

Consumo: Se prevé que el consumo de leche fluida se mantenga estable durante 2024.

El precio de los productos lácteos no es tan accesible como el de otros alimentos básicos, pero los consumidores chinos consideran que los productos lácteos tienen ciertos beneficios para la salud que valen el costo adicional.

Es poco probable que los consumidores chinos reduzcan sus gastos en productos lácteos. La industria espera que los productos lácteos naturales y saludables, como los orgánicos, bajos o sin azúcares añadidos, con probióticos adicionales, o provenientes de ciertas áreas de producción láctea de alta calidad o especies de vacas lecheras específicas, sigan siendo populares.

Se espera que tanto el consumo de leche fluida como su uso industrial permanezcan estables. El uso industrial puede experimentar un crecimiento marginal, ya que para la industria es más rentable procesar leche cruda que leche en polvo. A pesar de esto, el crecimiento en la demanda del consumidor seguirá siendo limitada.

Según fuentes de la industria, el mercado de la leche fluida se encuentra en equilibrio en 2023, con los precios minoristas alcanzando su punto máximo y comenzando a disminuir ligeramente.

No se espera que el uso industrial crezca, ya que la producción de leche cruda se mantiene estable. La leche en polvo entera es el principal producto industrializado pero no es rentable. El destino de la leche hacia otros productos lácteos, como el queso, puede aumentar. Sin embargo, debido a que se industrializan pocos volúmenes, el crecimiento de la producción de otros productos lácteos no impulsará el crecimiento en el uso industrial en general.

Importaciones: Se pronostica que las importaciones de leche fluida en 2024 experimentarán una recuperación moderada. La leche UHT es la leche fluida más importada, y una mayor demanda de leche UHT impulsará el crecimiento tanto de la producción nacional como de las importaciones. En China, la leche UHT es el producto dominante en el mercado de la leche fluida. Los consumidores reconocen la leche UHT como beneficiosa para la salud. Las familias compran leche UHT para sus hijos y miembros mayores.

El consumo de leche UHT es una tendencia creciente, y la leche UHT importada tiene mejor calidad y precio que la leche UHT producida nacionalmente.

Si bien el consumo sigue creciendo, la tasa de crecimiento se desacelerará en 2024 debido a la competencia de otros productos lácteos. Los consumidores en áreas de ingreso elevado están desarrollando gradualmente una preferencia por la leche pasteurizada en lugar de la leche UHT.

Según fuentes de la industria, la participación de mercado de la leche pasteurizada creció alrededor del 15%.

Las fuentes de la industria también indicaron que la leche pasteurizada experimentó un crecimiento en las ventas en la primera mitad de 2023 a pesar de la desaceleración económica y la débil confianza del consumidor. Los industriales podrían aumentar fácilmente la producción de leche pasteurizada. Se espera que la popularidad de la leche pasteurizada fabricada nacionalmente continúe creciendo en 2024, lo que dificultará que las importaciones de leche fluida alcancen los picos vistos en 2020 y 2021.

Las importaciones para 2023 fueron ajustadas por el USDA a 750 mil toneladas. En los primeros 8 meses del año el volumen de importaciones cayó alrededor del 20% debido a la buena disponibilidad de leche de producción local. Los precios de importación bajaron un 20%.

Fuente: Elaboración propia sobre datos de USDA

Leche en polvo entera

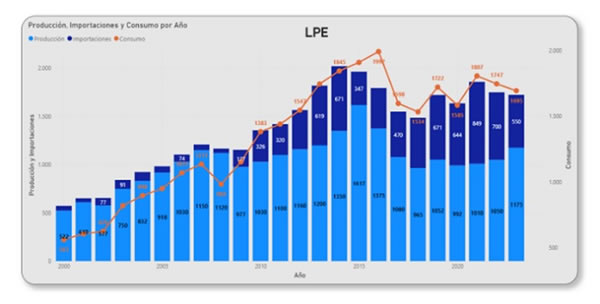

La elaboración de LPE proyectada para 2024 se mantendría estable. Normalmente, los industriales no elaboran activamente LPE debido a que no es rentable. Producen LPE debido a desequilibrios estacionales entre la producción y el consumo de leche cruda. A diferencia de otros países importantes productores de lácteos que podrían producir productos de alto valor, como el queso, a partir de la leche cruda, China elabora principalmente leche fluida para consumo. La producción de leche cruda suele concentrarse en la primera mitad del año, mientras que el mayor consumo de leche fluida se concentra en la segunda mitad del año, cuando ocurren la mayoría de las principales festividades chinas. Durante las festividades suele aumentar el consumo de leche fluida porque los consumidores compran leche fluida como regalos para sus familias y amigos. Cuando hay un excedente de leche cruda que el mercado de leche fluida no puede absorber, la industria seca el excedente como LPE.

Algunos gobiernos locales otorgan subsidios para ayudar a mitigar las pérdidas que enfrentan los Industriales lácteos cuando tienen un excedente de leche cruda y deben producir LPE. En 2023 esta modalidad se hizo en Hebei, Shandong y Heilongjiang.

Por ejemplo, el Departamento de Agricultura y Asuntos Rurales de la provincia de Henan anunció que proporcionaría subsidios desde el 1 de enero hasta el 30 de junio de 2023 a las industrias compraran leche cruda para elaborar LPE que excediera las 50 Tn. El Departamento de Agricultura y Asuntos Rurales de la provincia de Hebei anunció una asignación de 15 millones de yuanes en subsidios a las industrias que elaboraran LPE.

Consumo: La demanda de LPE disminuyó en los últimos años entre los consumidores conscientes de la salud, que buscan beneficios adicionales en otros productos lácteos.

Los productos elaborados con LPE, como la leche reconstituida, el yogur reconstituido y las bebidas lácteas pierden popularidad, especialmente en áreas de altos ingresos.

Se espera que esta tendencia continúe en 2024. Sin embargo, se pronostica que el consumo de LPE en productos de panadería se mantenga estable. Se espera que los stocks de 2023 superen a los de 2022 y que en 2024 bajen a los niveles de 2022.

Importaciones: Las importaciones de LPE disminuirán en 2024 debido a una demanda débil y un alto stock de cierre en 2023. Fuentes de la industria indicaron que, aunque generalmente la LPE importada tiene niveles nutricionales más estandarizados, los procesadores pueden beneficiarse de la LPE nacional, ya que a veces pueden tener un mayor contenido de proteínas.

A pesar de que los precios de la LPE importada fueron en general más bajos que en el mismo período del año pasado, no se generó un incentivo para la importación debido a que la disponibilidad de producto es adecuada.

Nueva Zelanda es el principal proveedor de LPE a China, representando el 90% del mercado importador durante los primeros 8 meses de 2023. Las medidas de salvaguardia para las importaciones de leche en polvo desde Nueva Zelanda concluirán en 2023. Sin embargo, las importaciones desde Nueva Zelanda pueden no experimentar un crecimiento significativo en 2024 debido a la esperada abundancia de leche cruda y LPE nacional.

Stock: En la primera mitad de 2023, la producción de LPE superó al consumo, lo que resultó en un alto stock. Los procesadores que producen en exceso tienden a mantenerlo en inventario en lugar de venderlo en el mercado, ya que los precios de la LPE son bajos. Se pronostica que el stock de LPE bajará en la segunda mitad de 2023 debido al aumento de la demanda y a la menor producción estacionales.

Fuente: Elaboración propia sobre datos de USDA

Leche en polvo descremada

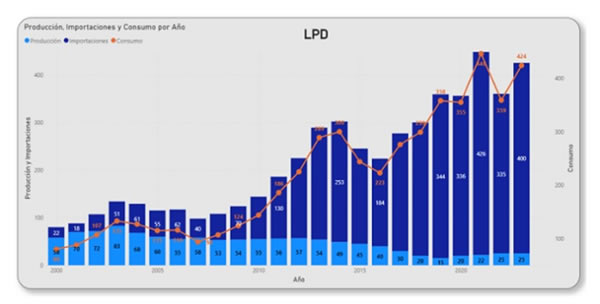

Producción: La elaboración de LPD en 2024 se mantendrá estable en 30 mil toneladas métricas. La producción nacional de manteca y LPD en China es mínima. La producción nacional de LPD se basa en pedidos anticipados de fabricantes de alimentos. No hay incentivo para producir más LPD, ya que no se espera un crecimiento significativo en la producción de leche cruda en 2024.

Consumo: Para 2024 se espera una disminución en el consumo de LPD en China debido a la abundancia de productos sustitutos. El uso principal de la LPD es para elaborar alimentos (alimentos procesados, bebidas lácteas y productos de panadería). Según fuentes de la industria, la LPE y la LPD a menudo son intercambiables para la elaboración de alimentos. Dado que la leche cruda nacional sigue siendo una opción con un precio competitivo, se espera que los procesadores de alimentos opten por utilizar más leche cruda o LPE para ciertos productos. El consumo de LPD también depende de los precios internacionales.

Importaciones: Se espera una disminución de las importaciones de LPD en 2024, ya que la demanda se mantiene estable y parte del stock de 2023 podría trasladarse al año que viene. No hay una fuente de datos confiable para el stock de LPD, pero los contactos indican que habrá algún remanente de 2023 en 2024. Los volúmenes de importación también dependerán del precio mercado internacional.

El USDA revisó la estimación de importación de LPD para 2023 al alza, llegando a 400 mil Tn. En los primeros 8 meses de 2023, la caída en los precios de la LPD condujo a un aumento en las importaciones de casi un 13% en comparación con el mismo período del año anterior. Aunque el consumo se está recuperando gradualmente en 2023, se espera que los niveles elevados de oferta moderen la demanda y se pronostica una disminución en las importaciones para 2024.

Nueva Zelanda domina el mercado de importación de LPD en China, representando el 45%, seguida por Australia, Estados Unidos, Finlandia y Francia. Como en el caso de la LPE, Nueva Zelanda recibe aranceles preferenciales hasta cierto límite para leches en polvo y 2023 es el último año para las medidas especiales de salvaguardia.

Fuente: Elaboración propia sobre datos de USDA

Quesos

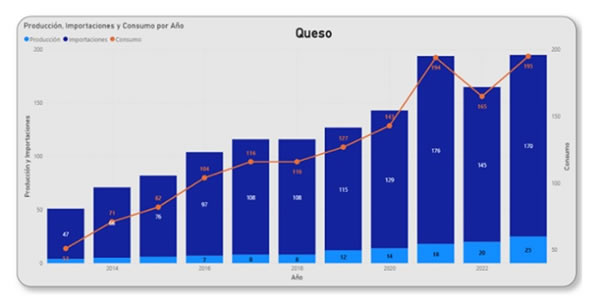

Producción: El USDA pronostica para 2024 un aumento del 12% en la elaboración de queso en China. Los fabricantes chinos elaboran principalmente queso procesado utilizando ingredientes importados. La producción de queso natural a partir de leche cruda China es limitada. Sin embargo, algunos productores de queso han establecido sus propias líneas de producción a partir de leche cruda y han comenzado a producir queso natural, ya que la demanda de este tipo de queso está aumentando. Además, el mercado de queso procesado se ha vuelto más competitivo.

Los expertos de la industria esperan que la nueva norma de Queso Procesado y Productos de Queso GB 25192-2022 mejore la calidad general del queso procesado en China. Algunos procesadores de queso han comenzado a producir más queso natural en parte porque la nueva norma requiere una proporción más alta de queso crudo en el queso procesado.

Consumo: Se espera que el consumo de queso en 2024 siga creciendo impulsado por la demanda del consumidor, pero a un ritmo más lento. La desaceleración del crecimiento global podría frenar el crecimiento adicional del consumo de queso, ya que tienen precios relativamente altos y se consideran productos lácteos de gama alta.

El queso procesado domina el mercado. La mozzarella, el cheddar y el queso crema son populares en el sector HoReCa y en la elaboración de pan casero, mientras que los palitos de queso procesado dirigidos a niños dominan el mercado minorista.

En los últimos años, los supermercados tradicionales están perdiendo popularidad, y algunos han cerrado. Están ganando más participación nuevas formas de venta al por menor, como el comercio electrónico, las tiendas de conveniencia y los clubes de compra (por ejemplo, Sam’s Club), de mercado. Estos nuevos establecimientos minoristas suelen ofrecer una variedad más amplia de quesos, lo que podría generar más oportunidades para la comercialización de quesos y estimular el consumo.

El USDA pronostica que las importaciones de queso en 2024 crecerán a 180 mil Tn. La oferta de queso en China depende en su mayoría de las importaciones. La mayoría de los quesos importados se utilizan para producir quesos procesados. En 2023, el número de instalaciones para elaboración de queso aumentó, incrementando de esta manera la capacidad de producción de queso procesado. Sin embargo, se espera un crecimiento marginal en la demanda del consumidor en 2024 debido a la situación económica.

Importaciones: En los primeros 8 meses de 2023, las importaciones de queso aumentaron un 18% a pesar de la disminución de las importaciones de la mayoría de los demás productos lácteos y los mayores precios de los quesos importados. Nueva Zelanda se mantuvo como el principal proveedor de queso, representando más del 63% del mercado importador, seguida por Australia y Estados Unidos.

Fuente: Elaboración propia sobre datos de USDA

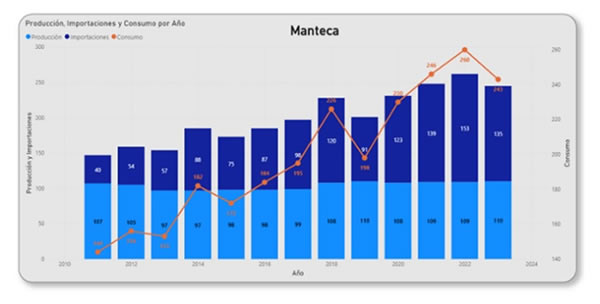

Manteca

Producción: Para 2024 el USDA pronostica que la producción de manteca se mantendrá baja y permanecerá en niveles similares a los de 2023. En 2024, es posible que los industriales no tengan incentivos para aumentar significativamente la elaboración de manteca, ya que la producción de leche cruda no experimentará un crecimiento significativo con respecto a 2023 y no se espera un aumento importante en la demanda de este producto.

Consumo: Para 2024 el USDA proyecta que el consumo de manteca será similar al nivel de 2023.

El consumo de manteca creció en los últimos años. Sin embargo, dado que el uso principal es en productos de panadería y en la industria de servicios de alimentos y los consumidores no aumentarán significativamente su uso de manteca para controlar costos debido a los desafíos en la economía. Además, las fuentes informan que los procesadores de alimentos también podrían cambiar de manteca a sustitutos a base de plantas (o artificial) debido a los altos costos, ya que la manteca láctea es considerablemente más cara.

Importaciones: Se estima que en 2024 las importaciones de manteca se mantendrán en el mismo nivel que en 2023. La oferta de manteca en China depende fundamentalmente de las importaciones, ya que la producción nacional es mínima. En 2024, la demanda se mantendría estable, lo que limitaría cualquier crecimiento en las importaciones. Se espera que Nueva Zelanda continúe dominando el mercado. En 2023 se importaría un volumen inferior al de 2022 debido a una demanda más débil y un alto stock. En los primeros 7 meses de 2023, las importaciones de manteca disminuyeron un 13% en comparación con el año anterior.

Fuente: Elaboración propia sobre datos de USDA

Suero

Estados Unidos es el principal proveedor de suero y sus derivados. Los importadores de Estados Unidos son elegibles para exclusiones arancelarias para estos productos.

En 2024, la disminución de la tasa de natalidad podría continuar afectando las importaciones de suero para uso alimentario, como en la fabricación de fórmulas infantiles. Sin embargo, podría haber una mayor demanda en el sector de alimentación animal, como ingrediente para la alimentación de lechones, dependiendo de la expansión en el sector de la ganadería.

Fuente: Portal EconomiaLactea.com